这个帐有会算的吗?多退少补,月底结束,不领就亏了,不补,还影响个人征信

2020年度个税汇算,到这个月底就结束了,

到期不办理,多缴的税退不了,

少缴的税还会影响个人征信。

根据有关规定,纳税人在2020年度已依法预缴个人所得税且符合下列情形之一的,无需办理年度汇算:

年度汇算需补税但综合所得收入全年不超过12万元的;

年度汇算需补税金额不超过400元的;

年度已预缴税额与年度应纳税额一致或者不申请退税的。

下面两类纳税人则必须办理年度汇算:

已预缴税额大于年度应纳税额且申请退税的;

综合所得收入全年超过12万元且需要补税金额超过400元的。

七种情况可退税

税务专家介绍,下列七种情况一般可以退税:

1.2020年度综合所得年收入额不足6万元,但平时预缴过个人所得税的。

2. 2020年度有符合享受条件的专项附加扣除,但预缴税款时没有申报扣除的。

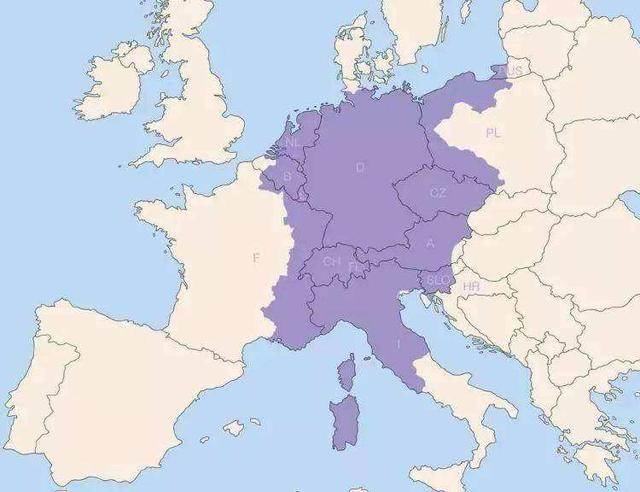

专项附加扣除共六项,子女教育、住房租金、房贷利息、赡养老人、大病医疗这些一般不会忘记,而继续教育容易被忽视。实际上,除了学历(学位)继续教育,还有很多技能人员职业资格继续教育、专业技术人员职业资格继续教育也可以在税前扣除,取得相关证书的当年,按照3600元定额扣除。

如果纳税人在2020年取得过相关证书,现在还可以填报,证书类型多达上百种,既有教师资格证、法律职业资格证、注册会计师证等职业类型,也有焊工、游泳救生员、电梯安装维修工等技术工种类型。

图片1

3.因年中就业、退职或者部分月份没有收入等原因,减除费用6万元、“三险一金”等专项扣除、子女教育等专项附加扣除、企业(职业)年金以及商业健康保险、税收递延型养老保险等扣除不充分的。

4.没有任职受雇单位,仅取得劳务报酬、稿酬、特许权使用费所得,需要通过年度汇算办理各种税前扣除的。

5.纳税人取得劳务报酬、稿酬、特许权使用费所得,年度中间适用的预扣率高于全年综合所得年适用税率的。

6.预缴税款时,未申报享受或者未足额享受综合所得税收优惠的,如残疾人减征个人所得税优惠等。

7.有符合条件的公益慈善事业捐赠支出,但预缴税款时未办理扣除的。

个税汇算办理简单

个税汇算办理很简单,在手机上用“个人所得税”app几分钟就可以完成。

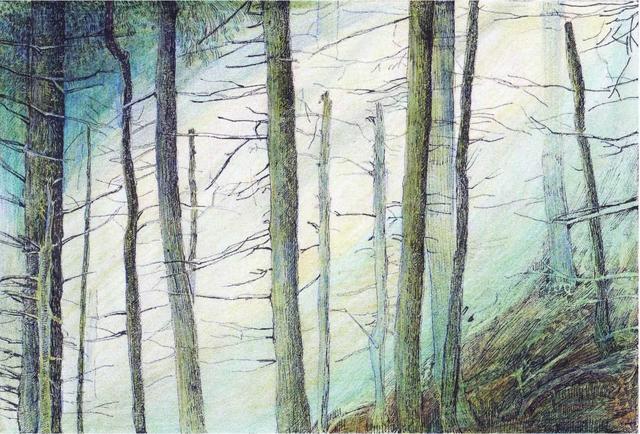

登录个税app,进入pg电子娱乐官方网站首页“综合所得年度汇算”时,如果2019年度尚未完成申报,要先完成该年度汇算申报,才可以申报2020年度汇算。

图片2

强烈建议纳税人选择“我需要申报表预填服务”,选择这个选项模式,税务机关已经预填了所有信息,纳税人只需核对信息,无需手动填写。

需要注意的是,有些纳税人可能不止一处任职受雇单位,这部分纳税人只要任选一处作为汇缴地即可。

此外,2020年度还有一新变化,没有任职受雇单位的,比如自由职业者,可以选择主要收入来源地、户籍所在地或经常居住地作为汇缴地。

选好汇缴地之后,就可以按照提示一步一步往下操作了。过程中,要重点关注三个问题:

1.全年一次性奖金计税可以“二选一”,纳税人可以对比合并计税和单独计税两种方式得出的汇算结果,选择最优的计税方式。

2.2019年度汇算需要纳税人手动填写的劳务报酬和稿酬两项综合所得,2020年度汇算也实现了预填,纳税人只需核对即可。

3.各类扣除和减免税额切勿随意填报。特别是“准予扣除的捐赠额”一项,系统已经实现预填,而“减免税额”的减免范围则仅限于残疾、孤老人员和烈属所得减免,或者自然灾害、地震受灾减免。

如果汇算结果显示可退税,纳税人最好绑定ⅰ类银行卡账户,当看到退税状态显示为“国库处理中”时,说明税务部门已审核通过,等退税到账就可以了。

这类情况

到期不办理可能影响征信

如果汇算结果显示需补税,有两种情况

第一种:2020年度综合所得收入不超过12万元或应补税额不超过400元,且已依法预缴税额的,可免于汇算,也就是不用补税;

第二种:不符合免于汇算的,最好在6月30日之前通过银行卡、支付宝、微信等方式补足税款,以免产生滞纳金,严重的可能影响个人征信。

注册加拿大公司,税务申报的工作该如何处理?

在加拿大进行商业活动,可以享受很多便利,如可借助加拿大的品牌地位,快速在北美经济市场立足,并且享受与美国贸易往来的关税优惠政策,从而进军到美国经济市场。加拿大作为经济发达的资本主义国家,税收制度也非常完善,投资者在加拿大注册公司之后,该如何处理税务申报的事情呢?

加拿大公司报税细节

在加拿大经营一个生意一般有三种法律形式:个体生意、合伙生意及有限公司。其中个体生意以生意业主个人的收入和亏损来报税;合伙生意的盈利、亏损或负债,都与合伙各方分担。

有限公司的缴税稍复杂一些。首先,要断定公司有多少税前收入。通常财务报表上有这一栏目的金额从税法的角度,大多数情况下并不是税前收入,要变成税前收入,需作调整。比如,为生意而消费的餐饮和娱乐费用能抵冲50%,政府机构(如税局)的罚款及罚款的利息则不能抵扣。

此外,还有一些特殊的抵扣额度。如果公司以往有亏损,而且已向税局申报过,那以往的亏损可以用来抵冲收入。像这样的亏损有效期最多为10年。前三年时,不仅可抵冲来年的纳税收入,还能抵冲亏损发生那年以前三年内的税收入。如果公司有红利收入,且红利来自加拿大公司,并已缴纳过所得税,那么这些红利可以从纳税收入中扣除。

公司的所得税分为联邦和省两个部分,税率也分联邦和公司两种。另外,根据公司的形式不同,税率也相应的变化。

加拿大公司报税需要的资料

一般说来公司至少需提供以下资料:

1、公司的名称,注册号码,联邦及省的所得税帐号,地址,电话;

2、所有持股10%以上股东的姓名,sin,持股比例,及第一懂事的家庭住址及联系电话;

3、本年度日记账或财务报表,及上年度报税资料及财务报表;

4、子母公司的名称,地址,注册号码等;

5、协作公司的名称,地址,注册号码,及ccpc 减免税额分配比例;

6、海外办事处或分支机构的名称及控股情况;

7、与子母公司及协作公司之间的非正常业务往来;

8、与股东,懂事,及雇员之间的非正常业务往来;

9、公司的债权债务记帐外资产;

10、及银行对帐单等。

加拿大公司报税程序

1、报税时间

加拿大居民的纳税采取年度申报制。非居民公司在任一税务年度中直接申报,合伙企业在加拿大经商时必须进行税务申报。对于企业而言,不论是联邦公司还是省辖公司,均须按公司的财政年度报税。公司必须在开业首年确定财政年度,第一年自注册之日起不得超过53周,以后的财政年度即为12个月,有限公司的报税截止期为财政年度结束后6个月,但如果公司要缴税,则必须在2个月内缴纳,由加方股东控股的私营有限公司则可在3个月内缴纳税款。

2、报税渠道

由企业在网上填报或通过会计师事务所办理均可。

3、报税手续

公司缴纳所得税时要先在网上填报信息,打印一式两份所得税申报表(t2 corporation income tax return),并随表填写公司信息表和税率计算表两个附件,然后将两份申报表和附件邮寄至当地税务局即可。

对于一般投资者来说,满足条件的小型微利企业还可十年前税收抵免,加拿大控股私营企业准予按年度享受小型微利企业税收抵扣,以降低企业税负。前提是,企业完成t2企业所得税纳税申报(t2corporation income tax return)后,可计算得出小型微利企业税收抵扣限额。非关联独立企业最高可抵免限额为500,000加币。

国家来发开工红包了,看看你能否领到[呲牙]

《国务院关于印发个人所得税专项附加扣除暂行办法的通知》规定:纳税人接受技能人员职业资格继续教育、专业技术人员职业资格继续教育的支出,在取得相关证书的当年,按照3600元定额扣除。

具体怎么申领?

在进行2020年度个税汇算清缴时,打开“个人所得税”app→专项附加扣除填报→继续教育→继续教育类型(选职业资格继续教育)。填写各种继续教育信息,分“技能人员职业资格”和“专业技术人员职业资格”两种,包括大多数职业技能证书。

比如,教师资格证、会计从业资格证、注册会计师、一建二建、导游证、电工、焊工等和职业技能相关的证书都包括,快去看看你的是否可以申请免税。2020年取得的证书只能今年申请免税,过期作废。

祝你好运!

我是@何抱一 hr聊职场,读书和历史,欢迎关注。