苏交科(sz300284):

苏交科:国浩律师(上海)事务所关于苏交科集团股份有限公司2023年第一次临时股东大会的法律意见书 网页链接

夏日终于过去:

苏交科(sz300284) 您宿舍呀又日先票我明早去一肉也约有

苏交科(sz300284):

苏交科:2023年第一次临时股东大会决议公告 网页链接

苏交科(sz300284):

同花顺(300033)数据显示,2023年2月2日,苏交科(300284)获外资买入1.94万股。截至目前,陆股通持有苏交科805.43万股,占流通股0.92%,累计持股成本9.56元,持股亏损38.47%。 苏交科最近5个交易日上涨3.34%,陆股通累计净买入80.73... 网页链接

蓝思瑞丰:

这两天股市比较神奇,上下波动比较大,消息满天飞,听听就行了,毕竟炒股是自己的钱,方向不明,咱就装死,持有瑞丰银行,苏交科和金科股份,露笑科技。瑞丰银行在6.96加仓了其他没动,守株待兔。

古想飞:

苏交科(sz300284)5.92压力不是一般强啊,变为小双头了……

蓝思瑞丰:

今天大盘跌了20多点,苏交科还一直维持红盘,真是难得,瑞丰银行,金科股份平盘收盘,看看后面怎么走吧,还是维持自己的看法,不看好大盘,毕竟美国持续加息,人民币可能会反转,多看少动,耐心等待机会。看好甘肃电投,中南传媒,贵州三力,红旗连锁,买了点贵州三力和红旗连锁,仅仅是底仓。看看近期走势吧。

尼德时代:

苏交科(sz300284)飞轮储能

郭伟松_鑫鑫投资:

近日《新型电力系统发展蓝皮书(征求意见稿)》出炉,《蓝皮书》对于发展新型储能给出了明确的具体路线与发展方向:

“重点开展长寿命、低成本及高安全的电化学储能关键核心技术、装备集成优化研究,提升锂电池安全性、降低成本,发展钠离子电池、液流电池等多元化技术路线。大力推动压缩空气储能、飞轮储能、重力储能等技术向大规模、高效率、灵活运行方向发展。”

截至2021年底,全球已投运储能项目装机规模约2.1亿千瓦,同比增长9%。其中,新型储能累计装机规模3000万千瓦,同比增长67.7%,锂离子电池装机约2300万千瓦,占据主导地位。其余新型储能中,铅蓄电池和压缩空气储能占比相对较大。

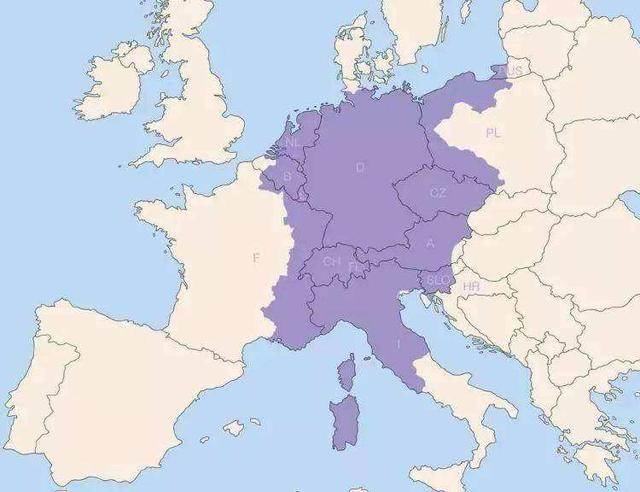

全球累计储能装机情况:

资料来源:中关村储能产业技术联盟

新型储能主要指“除抽水蓄能外以输出电力为主要形式,并对外提供服务的储能项目”,由于建设周期短、选址灵活、调节能力强,与新能源开发消纳更加匹配,优势逐渐凸显。

从技术发展路线来看,新型储能目前多种技术并进。从当前节点看,压缩空气储能、液流电池储能、钠离子电池储能、重力储能、飞轮储能这五种新型储能路线最值得关注。

压缩空气储能是机械储能的一种形式。在电网低谷时,利用富余的电能,带动压缩机生产高压空气,并将高压空气存入储气室中,电能转化为空气的压力势能。

压缩空气储能系统适合建造大型储能电站(>100mw),放电时长可达4小时以上,适合作为长时储能系统。

压缩空气储能原理图:

资料来源:sintef

压缩空气系统初投资成本主要包括系统设备、土地费用和基建等。系统设备包括了压缩机机组、膨胀机机组、蓄热系统(换热器、蓄热器、蓄热介质、管道)、电气及控制设备、储气室等。其中,系统设备是压缩空气储能初投资成本的主要部分。

压缩空气储能产业链分为上游设备及盐穴/储气罐、中游项目工程建设、下游电网系统投资运营三个部分。

上游核心设备包括空气压缩机、透平膨胀机、换热器等。空气压缩机相关厂商包括陕鼓动力、沈鼓集团等;换热/储热装备和透平膨胀机厂商主要包括哈尔滨电气、东方电气、上海电气、金通灵等;盐穴/储气罐主要厂商包括苏研井神和中国盐业等。

中游新型压缩空气储能系统目前主要有三个新的技术路径:蓄热式压缩空气储能、液态压缩空气储能系统、超临界压缩空气储能系统。

目前压缩空气储能发展整体上处于示范验证与商业推广过渡的阶段。目前我国已有百兆瓦级压缩空气储能示范项目完成建安,参与企业包括中国电建、中国能建和中储国能等。

下游可接入电网系统,起到削峰填谷、可再生能源消纳等作用。投资运营主要参与企业包括华能集团、大唐集团、国家能源集团和中国能建数科集团等。

全钒液流电池是以钒为活性物质,呈循环流动液态的氧化还原电池,通过电解液中钒离子价态变化实现电能的存储和释放。目前可实现15000次以上充放电,使用年限超20年。

全钒液流电池循环寿命极长,容量规模易调节,安全性较高,但能量密度低,材料成本较高。目前全钒液流电池的初始投资约为3000-4000元/kwh,成本约为锂电池的两倍。

但由于电解液不会降解,回收利用率较高,因此全钒液流电池残值很高。借助合适的商业模式,全钒液流电池初始投资较高的问题可以得到解决。

从产业链环节来看,电解液和电堆是全钒液流电池的核心部件。

电解液的主要原材料为五氧化二钒及硫酸,约占总成本的41%,因此上游钒的价格变化对电池成本有很大影响,电解液生产公司包括大连博融、湖南银峰、河钢股份等。

电堆由双极板、隔膜、电极等构成,约占总成本的37%,电堆目前多数由钒电池生产企业内部供应,包括大连融科、北京普能等。

隔膜目前大部分供应商用的是杜邦公司的nafion膜,国内企业也已开展相关布局,其中东岳集团已成功研发用于全钒液流电池的质子交换膜。

石墨毡电极是全钒液流电极的首选材料,部分公司采用优化碳纤维生产工艺,制备相关电极材料。

全钒液流整机制造公司主要有大连融科、北京普能、伟力得、上海电气等。

全钒液流电池产业链:

资料来源:东海证券

储能是钠离子电池较适用的场景,核心原因是大型储能系统对能量密度要求不高,对安全性及经济性要求更高。其中,大规模储能主要包括风力电站、太阳能电站以及家庭储能。

相比锂离子电池,钠离子电池的正极材料、负极材料和集流体具有成本优势。

当前钠离子电池的初始容量投资在500-700元/kwh,若循环次数在6000周时,钠离子电池储能系统度电成本可实现0.217-0.285元/kwh。

因此,钠离子电池储能系统在电网侧及电源侧具备更强的竞价优势,并且能够有效提高分布式电源渗透率,提升配电网运行的稳定性和经济性。

钠离子电池适储能规模在10kw-1mw:

目前,国内钠离子产业化中有两类企业备受关注。

一类是以宁德时代为首的锂电龙头企业,具备规模化起量迅速、上下游客户结构稳定两大在位者优势,有利于其快速抢占钠电市场。宁德时代于2021年发布第一代钠离子电池,预计在2023年实现产业化。

另一类是以中科海钠为首的专注于钠离子电池研发的新锐企业。其研发基础雄厚,涉及电池、正负极、电解液、隔膜等全领域,量产走在世界前列,具备先行开拓市场潜力。

国内已布局钠电池领域的企业还包括华阳股份、传艺科技、维科技术、孚能科技、鹏辉能源、多氟多、欣旺达等。

华阳股份深度绑定中科海钠,并切入负极、电解液、电芯pack等,打造全产业链模式,规划的全球首批量产1gwh钠离子电芯生产线正式投产;传艺科技转型进军钠离子电池,投资50亿元建设10gwh钠离子电池生产线及相应产能的正负极材料产线,其中一期2gwh,二期8gwh。

国内部分企业钠离子电池布局:

重力储能

重力储能是一种机械式储能,通过电力将重物提升至高处,以增加其重力势能实现储能。

与其他储能类型相比,重力储能能量转换效率可达80-85%、建站选址灵活、安全性和稳定性较高,应用优势明显。

重力储能可应用于发电侧、用户侧、电网侧等多种场景,但目仍处于发展早期,全球范围内并未形成成熟的商业化项目,未来具备广阔的市场空间。

主要参与厂商中国天楹与重力储能技术开发商ev签署《技术许可使用协议》,通过引进并推广ev公司先进技术,加速推动重力储能项目在中国落地。

ev是全球重力储能领域龙头,并率先实现商用,尤其在行业核心壁垒即“算法”上通过高精度人工智能算法保障充放电过程中砖块2.9秒快速移动到指定位置的精确性,实现项目质量行业领先。

中国天楹获得ev国内独家技术许可,目前携手三峡等央企,预计伴随全球第一个项目落地验证后,储能业务有望高增。

飞轮储能

飞轮储能是利用飞轮的高速旋转,将电能以机械能的形式进行存储。

相比对比其他储能方式,飞轮储能具备储能密度大、放能密度深、响应快等性能优势,同时兼具安全性、可靠性、低维护和无污染等技术优势。但是飞轮储能也具有很大的局限性,相对能量密度低、静态损失较大,现仅处于商业化早期。

当前中国飞轮储能还未全面推广:

飞轮储能当前主要正处于广泛的实验阶段,小型样机已经研制成功并有应用于实际的例子,正向发展大型机的趋势发展。

国外飞轮储能技术主要集中在飞轮调频电站、ups等领域,已经有一定规模的使用。

国内早期从事飞轮储能技术研发的单位有:北京飞轮储能(柔性)研究所、核工业理化工程研究院、中科院电工研究所、清华大学、华北电力大学、北京航空航天大学等。

国内从事飞轮储能系统的实际应用开发的企业包括华阳股份、泓慧国际能源、微控能源、国机重装、广大特材、苏交科、湘电股份等。

随着技术的成熟和价格的降低,飞轮储能有望成为领域的一项新的革命。

双碳背景下,可再生能源发电的快速增长,加之欧洲能源成本的逐年攀升和俄乌战争及海外大型停电事件造成居民用电成本高和供电稳定性差,从而带来全球各类场景储能市场均保持高速增长。2025年全球储能需求有望达396gwh,对应2021-2025年复合增长率超65%,将是未来几年新能源中最具成长性的赛道。

古想飞:

苏交科(sz300284)5.92越不过去